今年6月,,中國最大的黃金生產商之一山東黃金礦業(yè)股份公司(山東黃金)曾表示,,將以約3.21億澳元(2.21億美元)現(xiàn)金收購專注于在加納進行礦產開采的澳大利亞Cardinal Resources Ltd.。在山東黃金提出收購要約之前,,俄羅斯Nordgold以每股0.66澳元的現(xiàn)金報價競購Cardinal,,該公司董事長目前是Cardinal最大的股東。Cardinal近日公告曝出一些進展信息,,披露了山東黃金行使匹配權對《要約實施協(xié)議》的正式修訂,。-?提高某些期權的賦予價(Ascribed Value),;- 山金已獲中國監(jiān)管審批,不再受此條件約束,;- 修改要約日為2020年8月13日或雙方書面同意的其他日期,,時間表亦可不時修訂。第1條早已披露,,只不過雙方尚未簽字而已,。并購角度對山東黃金來說,最關鍵的是后兩條為山金收購開放了更寬松的條件,,在一定程度上可能會影響股民的決策,。山東黃金與Nordgold競爭報價是“分分計較”。山東黃金6月18日提出0.60澳元/股場外要約,,Nordgold在7月15日場內要約中每股提高6分錢至0.66澳元/股,,山東黃金7月22日匹配要約每股提高4分錢至0.70澳元/股。Nordgold于3月16日發(fā)出非約束性提案,,擬以0.45775澳元/股現(xiàn)金收購Cardinal后,,隨即開展了全面的精心準備,。4月1日提出申請,7月9日獲得FIRB審批,。7月15日發(fā)起0.66澳元/股的惡意收購,,同日授權Taylor Collison在2020年7月30日前場內收購最高32.32%的股份。鑒于Nordgold已經持有18.71%的股權,,如果此計成功,,將累計控制約51.03%的股份;那么山東黃金獲得不低于50.1%股權的要約條件將無法滿足,,可謂瞄準七寸的精準出擊,。

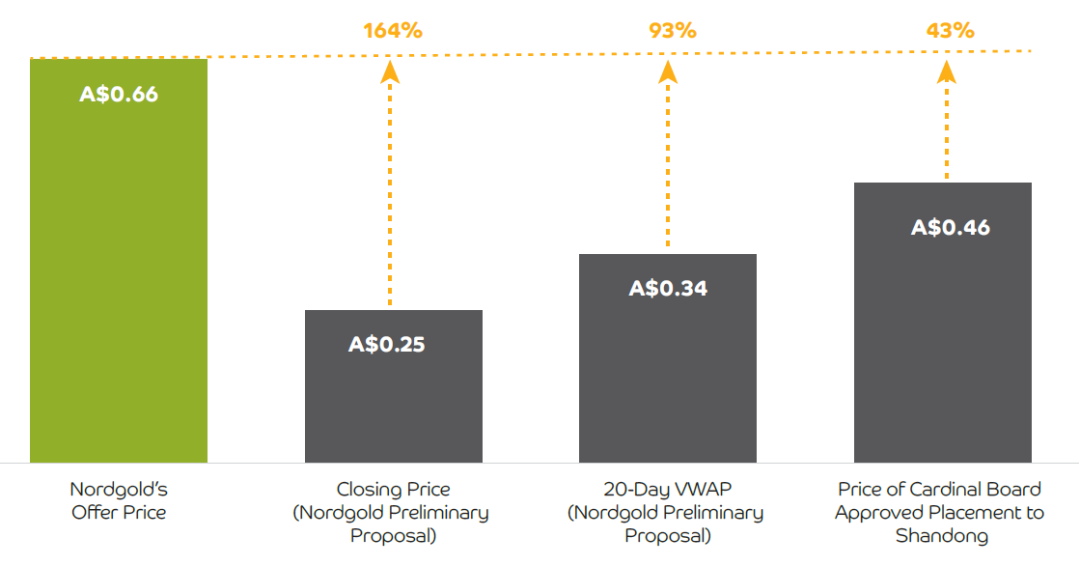

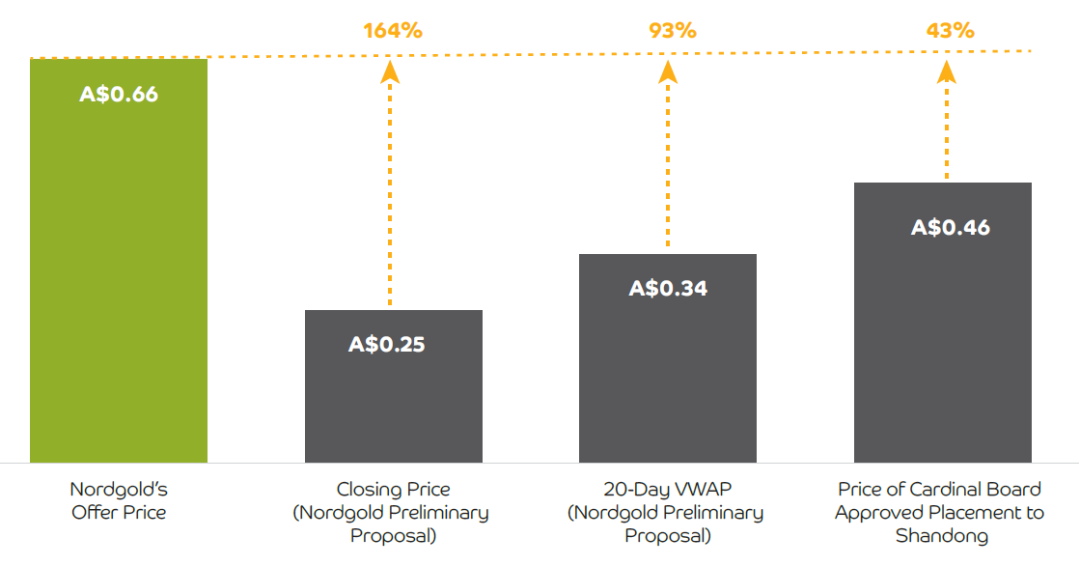

Nordgold在7月15日還公告了一份長達40多頁的、縝密的《競購方聲明》(Bidder's Statement),,重點闡述了己方收購的優(yōu)勢,,包括場內無條件優(yōu)勢、價格及支付優(yōu)勢(T+2),、特別是審批優(yōu)勢,;并指出一旦獲得50%以上股份,Cardinal股票的流動性將大幅受滯,,未出售股份的小股東們將難以實現(xiàn)其投資價值,。這對Cardinal的股東來說,一定程度上造成了兩難的局面,。雞賊的是,,Nordgold選擇Cardinal對山東黃金的股票增發(fā)價格0.46澳元/股,而不是要約價格0.60澳元/股來做對比,,佯裝其相對溢價43%,,但真實溢價也就10%而已。

Nordgold《競購方聲明》插圖

可是人算不如天算,,Nordgold的FIRB審批也就僅僅晚了兩天,,無法在7月7日之前發(fā)起場內無條件收購要約而阻止Cardinal對山東黃金的2600萬普通股增發(fā)。假如Nordgold最終成功收購的話,,不得不吞下這枚不大不小的準毒丸,。Cardinal(英文也指紅衣主教)對山東黃金的支持和對Nordgold的排斥是顯而易見的,7月15日Nordgold發(fā)出場內要約的當天,,Cardinal迅即發(fā)布公告,,建議股東們不要采取任何行動(Take No Action),暗喻哥們兒不要輕舉妄動,,其后還有更優(yōu)安排,。Cardinal《標的方聲明》封面

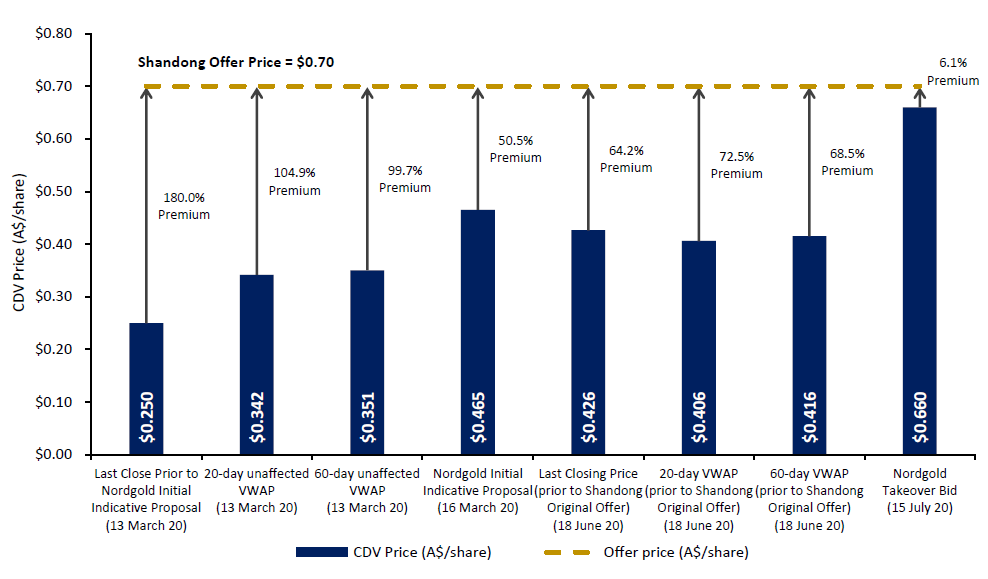

山東黃金7月22日匹配要約提價至0.70澳元/股后,Cardinal于7月27日發(fā)布一份長達72頁針對Nordgold要約的《標的方聲明》(Target's Statement),,力諫各位股東:“您的董事們一致性建議您拒絕Nordgold的場內收購要約,?!辈⒅赋龌谀壳暗男畔ⅲ聜儧]有任何理由相信山東黃金無法在合理的時段內實現(xiàn)場外要約收購的條件,。

Cardinal在《標的方聲明》中也制作了一張價格對比圖,,直觀顯示山東黃金的匹配報價相比Nordgold溢價6.1%。圖中將Nordgold今年3月份的非約束性報價0.45775澳元/股,,四舍五入成了0.465澳元/股。Cardinal在《標的方聲明》中并沒有過多闡明山金要約收購的優(yōu)勢,,而是指出如果接受Nordgold要約的話,,股東將喪失與山東黃金更優(yōu)價格交易以及未來可能的更高報價的機會,并且與場內交易相比山東黃金的場外收購無須支付傭金,。根據(jù)披露,,Cardinal正在準備針對山東黃金要約的《標的方聲明》,不難想象會對山東黃金的收購優(yōu)勢詳細剖析并不吝美言,。山東黃金與Cardinal對《要約實施協(xié)議》的修訂,,提高分手費至新交易價格的1%,并對邀約日及時間表進一步松綁,,旨在為山東黃金的收購創(chuàng)造更好的條件,。當然,山東黃金對期權賦予價的提高,,比如對2021年3月到期的每股1澳元行權價的期權賦予0.0679澳元價值,,善良而又小慷慨的保護了現(xiàn)董事及管理層的利益。白衣騎士既然來都來了,,無論是否能夠救出公主,,先送一束玫瑰暖暖心。在公告日7月15日之后,,Nordgold場內收購股份若增加1%或1%以上時,,須在下一個交易日09:30前進行披露。查詢ASX公告平臺,,近期除了Macquaire持股達5.46%以外,,未見其它異動;很可能Nordgold的代理商Taylor Collison場內收貨并未取得實質性進展,,猜測山東黃金應該還有一些機會,。當然,Nordgold增持32.32%目標的截至日期是2020年7月30日,,此后仍然可以繼續(xù)場內收購,,占有先機。Nordgold密謀已久,,已經獲得澳大利亞FIRB及加納的監(jiān)管審批,,且場內無條件收購比場外有條件收購更有站位優(yōu)勢,。金價飛漲及股價的走高,刺激了股東們的交易期許,,觀望和繼續(xù)持有的股東比例或許正在提高,,對競爭雙方均是負面影響,但對山東黃金實現(xiàn)超過50.1%的條件沖擊更大,,因為Nordgold手中早已握有18.71%,。雙方角力,山東黃金目前除了Cardinal對白衣騎士救場的支持和價格優(yōu)勢,,勝面有限,。Namdini項目1350美元/盎司假設下NPV(5%)為5.9億美金,0.70澳/每股對應的標的價格為2.8億美金,,價格戰(zhàn)打到如此地步,,加價的冗余空間已經非常窄了??墒荂ardinal.AX股票的52周最高價已經上沖至0.745澳元/股,,低于0.75澳元/股的修改報價幾乎沒有吸引力。Nordgold一旦再次跟進,,極可能將是背水一戰(zhàn),,立決勝負。Nordgold只要加價至0.75澳元/股以上,,山東黃金匹配的可能性將非常?。灰驗閲Y委注重收益風險,,估計很難批準在0.60澳元初始報價基礎上提價超過25%(PS:國有企業(yè)海外并購的難處,,可見一斑)。最煎熬的其實是Cardinal的管理層,,共計擁有約6%的股份,,聯(lián)手白衣騎士山東黃金艱難抵御Nordgold到了最關鍵的時刻。應盡快完成針對山東黃金要約收購的《標的方聲明》,,須向廣大股東展示充分且足夠的說服力,,還得寄希望于Nordgold不會抬價過高沖破山東黃金匹配價格權限的頂板。主教也難啊,,會不會為去年拒絕中資善意并購的傲嬌后悔呢,?山東黃金擁有一支技術力量相當強大的海外并購團隊,一眾斫輪老手,。但海外項目運營管理方面,,無論是澳州Focus,還是阿根廷Veladero,,至今似乎未能真正施展拳腳,。本人認為,,相比難度巨大的加拿大Hope Bay項目,還不如調整Cardinal為戰(zhàn)略收購標的,,爭取國資委和發(fā)改委審批與Nordgold放開了打,;順勢一賭未來金價(1450美元/盎司、5%折現(xiàn)率時,,Namdini項目稅后NPV為7.76億美元)及勘查項目前景,,更重要的是打造強有力的海外運營團隊。即便時間太急難以獲批,,未來海外并購不得不作此考量,。Cardinal董事會2020年7月7日批準并完成了對山東黃金0.46澳元/股的2600萬普通股增發(fā),如果山東黃金收購失利且出售其普通股與Nordgold的話,,加上395萬澳元的分手費,,至少能累計掙得1019萬澳元,。抵扣咨詢顧問費等支出后,,還有較為不錯的賺頭。參考資料:Cardinal官方信息披露,、Nordgold官方信息披露,、山東黃金官方信息披露,

評論

已有條評論